Pour pallier au risque de prix ou tenter de gagner plus en spéculant, certains agriculteurs achètent des options sur le marché à terme.

L'utilisation des options permet de se fixer un prix plancher tout en essayant de profiter de la hausse ou de la baisse des cours. Censées garantir leur revenu, elles ne se révèlent pas toujours rentables pour leurs acheteurs...

Les options, assurance d’un prix de vente

Sur le papier, l’outil est formidable ! Les options permettent de sortir de l’éternel dilemme des agriculteurs : faut-il vendre au risque de voir les cours continuer de progresser, ou attendre et risquer de vendre à un prix inférieur si les cours chutent ?

Les options fonctionnent comme une assurance. Elles ont un coût (la “prime”) et permettent de se protéger d’un risque : la volatilité des cours. Attention, l’acheteur ne peut exercer son option que si le prix défini (le fameux “strike”) est atteint.

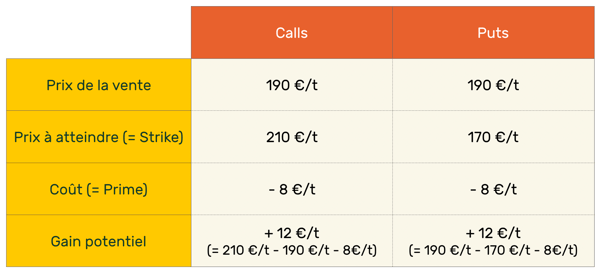

Il existe deux grands types d’options :

-

les “Calls” pour garantir son prix de vente minimum et profiter d’une hausse éventuelle

-

les “Puts” pour attendre en se couvrant d’une baisse éventuelle

Prenons la situation d’Emilie qui, lors de son dernier semis de blé, s’est fixé un prix objectif à 190 €/t. Le 5 juillet 2018, l’Euronext dépasse son prix objectif et les experts annoncent des cours à plus de 210 €/t. Emilie veut sécuriser ses 190 €/t mais espère bien profiter de la hausse des cours. Elle décide donc de vendre sa récolte et d’acheter un Call pour 8 €/t à 210 €/t. Le 2 août, le cours dépasse les 210 €/t et Emilie exerce son option : elle gagne donc 12 €/t (soit 210 €/t - 190 €/t - 8€/t).

À l’inverse, si les cours étaient annoncés à la baisse, Emilie aurait pu acheter pour 8 €/t un Put à 170 €/t afin de garantir son prix de vente. Elle aurait donc perdu 8 €/t.

Un outil complexe à utiliser à la rentabilité incertaine

A priori, prendre une option pour garantir son prix de vente peut sembler une bonne idée. Cependant, les options sont un outil complexe à manipuler. En effet, le montant de la prime varie en fonction de trois facteurs :

-

la durée pendant laquelle elle peut être exercée,

-

le prix auquel elle peut être exercée (le “strike”),

-

la volatilité du marché à terme (lorsque la volatilité des marché à terme est relativement faible, le prix des Calls et Puts diminue et inversement).

Second inconvénient majeur : acheter une option oblige les agriculteurs à prendre deux décisions au lieu d’une. Non seulement, il leur faut décider à quel prix vendre leur récolte. Mais en plus, ils doivent définir combien ils voudraient gagner en plus et le montant qu’ils sont prêts à payer pour espérer toucher ce gain supplémentaire. Un vrai casse-tête 🤯.

Les options offrent donc une rentabilité... discutable. En effet, rares sont les agriculteurs qui réussissent à exercer régulièrement leurs options. La seule certitude, le prix à payer : environ 10 €/t pour un Put ou un Call. Tout ça pour espérer gagner 10 ou 12 €/t supplémentaires...

Les options ont souvent été vendues aux agriculteurs pour profiter d’une hausse ou d’une baisse probable plutôt que pour ce qu’elle sont vraiment : un produit financier pour des traders en salle de marchés.

Avant de spéculer à la hausse ou à la baisse, les agriculteurs ont tout intérêt à sécuriser leur prix de vente sur l’Euronext.

Et si vous voulez continuer à jouer ? Attendez que le prix du marché atteigne votre prix objectif majoré de la prime et pariez avec une option 🎲!

Laisser un commentaire